תארו לעצמכם שאתם יכולים להפוך סכום כסף קטן לאוצר של ממש לאורך זמן מבלי לנקוף אצבע. זה נשמע כמו עלילה של אגדה, אבל זה מבוסס על עיקרון פיננסי בסיסי שמשפיע על כולם, מהמבוגר הצעיר שפותח את חשבון החיסכון הראשון שלו ועד לתאגידים גדולים המנהלים השקעות של מיליארדי דולרים. ברוכים הבאים לעולם של ריבית דריבית – תופעה המכונה לעתים קרובות “הפלא השמיני של העולם”.

הגדרת ריבית דריבית:

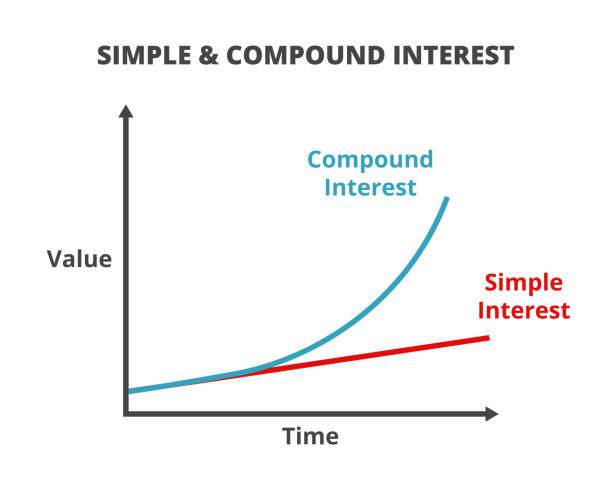

בבסיסה, ריבית דריבית היא הריבית על הריבית. בשונה מריבית פשוטה, שבה אתה מרוויח רק ריבית על הקרן (סכום הכסף המקורי), ריבית דריבית מאפשרת לך להרוויח ריבית הן על הקרן והן על הריבית הצבורה מתקופות קודמות. למעשה, הכסף שלך גדל באופן אקספוננציאלי ולא ליניארי. אם אי פעם תהיתם על ההבדל בין ריבית פשוטה לריבית דריבית, חשבו על זה כעל כדור שלג שמתגלגל במורד, אוסף עוד שלג (ריבית) כשהוא מתגלגל.

הקשר ההיסטורי:

הרעיון של ריבית דריבית אינו חדש. שורשיו מגיעים לתרבויות עתיקות כמו הבבלים, אבל זה היה באיטליה של הרנסנס שבו הוא הגיע לקדמת הבמה. מתמטיקאים ואנשי כספים זיהו את הפוטנציאל שלו ככלי רב עוצמה ליצירת עושר, ועד מהרה הוא הפך לאבן יסוד בעולם הבנקאות והפיננסים.

צלילה עמוקה מתמטית:

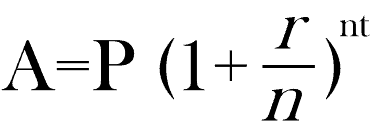

נוסחת הריבית דריבית מוצגת לעתים קרובות כ:

A הוא הערך העתידי של ההשקעה/ההלוואה, כולל ריבית.

P הוא סכום הקרן (הסכום הראשוני).

r הוא שיעור הריבית השנתי (בצורה עשרונית).

n הוא מספר הפעמים שהריבית מורכבת בשנה. (1 בחישוב שנתי)

t הוא מספר השנים. – ניתן לראות שהזמן הוא הגורם המשפיע ביותר שכן הוא נמצא בצורה מעריכית.

מבחינה גרפית, אם תשרטט את הצמיחה לאורך זמן, תראה עקומה מעריכית המתעקלת כלפי מעלה עבור ריבית דריבית, בעוד שהריבית הפשוטה תהיה קו ישר.

כוחה של ריבית דריבית:

תארו לעצמכם שאתם חוסכים 500₪ בחודש בחשבון המציע ריבית שנתית של 5%, בתוספת חודשית. בעוד 40 שנה, בעוד שהיית מפקיד 240,000₪, עקב ריבית דריבית, הסכום הכולל שלך יהיה בערך 725,000₪!

עם זאת, ריבית דריבית היא לא רק חלומו של חוסך – אלא סיפור אזהרה של הלווה. בהלוואות, ריבית דריבית עלולה לגרום לחובות גולשים אם לא משולמים בזמן.

גורמים המשפיעים על ריבית דריבית:

הקסם של ריבית דריבית מעוצב על ידי שני שלושה עיקריים:

תדירות התערבות: ככל שהוספת ריבית לקרן שלך בתדירות גבוהה יותר (יומי, חודשי, שנתי), כך הכסף שלך גדל מהר יותר.

ריבית: שיעור גבוה יותר פירושו צמיחה מהירה יותר, תוך שימת דגש על החשיבות של קניות עבור התעריפים הטובים ביותר.

זמן: ככל שנותנים לכוח של ריבית דריבית לעבוד יותר זמן, כך התוצאה קיצונית יותר.

יתרונות וחסרונות:

מנקודת מבט כספית אישית, ריבית דריבית היא חרב פיפיות. עבור חיסכון והשקעות, זהו כלי רב עוצמה ליצירת עושר. עם זאת, עבור הלוואות וחובות בכרטיסי אשראי, זה יכול להוביל לעלויות מסחררות.

מבחינה מאקרו-כלכלית, ריבית דריבית מעודדת השקעות וצמיחה כלכלית, אך יכולה גם להחמיר את סיכוני המערכת הפיננסית אם לא בודקים אותם.

תובנות מומחים:

אלברט איינשטיין העיר המפורסמת, “ריבית דריבית היא הפלא השמיני של העולם. מי שמבין את זה – מרוויח; מי שלא – משלם”. זה מדגיש את הכוח הטרנספורמטיבי של ריבית דריבית בצבירת עושר ואת החשיבות של אוריינות פיננסית.

טיפים מעשיים:

התחל מוקדם: הודות לריבית דריבית, ככל שתתחיל לחסוך או להשקיע מוקדם יותר, יש יותר זמן לכסף שלך לצמוח.

השקיעו מחדש: תמיד השקיעו מחדש את האינטרס שלכם כדי למקסם את היתרונות.

השתמשו במחשבון ריבית דריבית כדי לחזות צמיחה ולהבין טוב יותר את הכספים שלך.

הלוו בחוכמה: הכירו בהשלכות של ריבית דריבית על חובות והלוו בצורה נבונה.

סיכום:

ההבנה כיצד פועלת ריבית דריבית היא חיונית לכל מי שמחפש להשתלט על הכספים שלו. כשאתם מטיילים במבוך הפיננסים האישיים, תנו לריבית דריבית להיות האור המנחה שלכם – מאיר מסלולים לשגשוג או מסמנים על מלכודות של חוב. על ידי ניצול כוחו והישארות מעודכנת, אתה מציב את עצמך בעמדה אסטרטגית להגדלת עושר ולהשיג חופש כלכלי.

מומחה להשקעות, חיסכון וניהול תקציב. יזם ומייסד קהילת ‘ינשוף פיננסי’ בפייסבוק המונה מעל 11K חברים. מתמחה באסטרטגיית השקעות ערך ובניית תיקים לטווח ארוך, ומשמש ככותב בפלטפורמת הניתוח הבינלאומית Snowball Analytics.