“המשקיע הנבון” מאת בנג’מין גראהם נחשב לספר השקעות קלאסי ואבן דרך לכל משקיע שמבקש להבין לעומק את עקרונות ההשקעה הנכונים. גראהם, המוכר כאבי גישת ההשקעה המבוססת על ערך (Value Investing), משרטט בספר זה כלים וגישות למשקיעים אשר רוצים לבנות תיק השקעות יציב, להימנע מהפסדים בלתי הכרחיים ולהשיג תשואות גבוהות לאורך זמן.

מבוא: המסע אל ההשקעה הנבונה

הספר “המשקיע הנבון” מתמקד בתהליכים הרציונליים והסולידיים שיש לבצע כדי להימנע מטעויות רגשיות בשוק הפיננסי. גראהם טוען כי השקעה חכמה אינה תלויה בידיעת תחזיות מדויקות או בקריאת שוק המניות, אלא בניהול סיכונים נכון ושיקולים רציונליים. הוא מזהיר מפני פזיזות ומספק עקרונות מנחים שמחייבים סבלנות, משמעת, ויכולת להסתכל מעבר לתנודתיות השוק הקצרה.

עקרון מרכזי: ההבדל בין השקעה לספקולציה

אחד המושגים החשובים ביותר בספר הוא ההבדל בין השקעה לספקולציה. השקעה, לפי גראהם, היא פעולה שמבוססת על ניתוח מעמיק, מבטיחה בטחון משמעותי של ההון ומצפה לתשואה מספקת. לעומת זאת, ספקולציה היא ניסיון להרוויח מהתנודות במחירי המניות מבלי להבין את ערכן הפנימי. השקעה נכונה, כפי שגראהם מסביר, אינה כרוכה בניסיון לחזות את התנועות העתידיות של השוק אלא בהתמקדות בערך הפנימי של הנכס המושקע.

גראהם מציין שהמשקיע צריך להיזהר לא לגלוש לספקולציה, שכן זו מסתמכת במידה רבה על מזל ועשויה להביא להפסדים כבדים. השקעה מבוססת ערך, לעומת זאת, מייצרת ביטחון גבוה ומונעת תסכולים מהשוק המשתנה.

המשקיע האקטיבי והמשקיע הפסיבי

גראהם מזהה שני סוגי משקיעים עיקריים בספרו: המשקיע האקטיבי (המגן) והמשקיע הפסיבי (הביצועי). המשקיע האקטיבי מוכן להשקיע זמן רב בחקר מניות וניתוח שווקים במטרה למצוא הזדמנויות ערך גבוהות ולנהל תיק דינמי, הדורש מעקב מתמיד. לעומת זאת, המשקיע הפסיבי מעדיף גישה סולידית יותר המתבססת על קניית ניירות ערך בעלי סיכון נמוך ושמירה על פיזור רחב בתיק ההשקעות.

המשקיע הפסיבי נדרש פחות זמן ומאמץ, אך השיטה שלו מציעה יתרון בכך שהיא מצמצמת את הסיכונים הכרוכים בניסיונות לתזמן את השוק או לבחור מניות ספציפיות. גראהם ממליץ לרוב המשקיעים לאמץ גישה פסיבית כיוון שהיא פשוטה ואפקטיבית עבור מי שאינו רוצה להתעמק יתר על המידה בעולם הפיננסי.

המשקיע החכם והמניה הבטוחה: מושג מרווח הביטחון

מרווח הביטחון (Margin of safety) הוא אחד העקרונות המרכזיים שגראהם מציג. מושג זה מתאר את ההפרש שבין המחיר הנוכחי של נכס לבין הערך הפנימי האמיתי שלו, כלומר, הערכה של ערכו האמיתי של הנכס תוך שמירה על זהירות במקרים בהם השוק אינו מתמחר את הנכס באופן מדויק.

גראהם מסביר כי על המשקיע הנבון לרכוש נכסים רק כאשר מחיר השוק נמוך בצורה משמעותית מערכם הפנימי. כך, גם אם יקרה משהו בלתי צפוי והשוק יקרוס, מרווח הביטחון יספק ריפוד ויגרום לכך שהפסד ההון יהיה מינימלי.

בפועל, מרווח הביטחון מסייע למשקיע להימנע ממניות מנופחות, מחירים מוגזמים, ומהימורים מסוכנים. גישה זו מחייבת סבלנות ויכולת לעמוד בפני פיתויים קצרת טווח.

הערכת ערך פנימי של נכסים – אמנות הניתוח

הערכת ערך פנימי של מניות היא כלי מהותי להצלחת המשקיע. גראהם שם דגש רב על חשיבות ההבנה של הערך האמיתי של חברה באמצעות ניתוח נתונים כספיים, מאזנים, דוחות רווח והפסד ועוד פרמטרים כלכליים חיוניים. משקיעים נבונים צריכים להבין כיצד לקרוא את הדוחות הללו, להבחין בין פרופורציות הכנסה להוצאה, ולהבין מהי רמת החוב של החברה.

בפשטות, המטרה היא להעריך האם החברה נסחרת במחיר שמוצדק על סמך ביצועיה הכלכליים ארוכי הטווח. גראהם מדגיש את חשיבות הניתוח הרציונלי של המספרים ולא רק הסתמכות על תחושות בטן.

המטפורה של מר שוק (Mr. Market) – כיצד להתמודד עם השוק

בפרק מפורסם מהספר, גראהם מציג את המטפורה של “מר שוק” (Mr. Market), אשר מגלם את התנהגות השוק עצמו. מר שוק מגיע אל המשקיע בכל יום עם הצעה חדשה – לרכוש מניות או למכור אותן במחיר מסוים. המחירים שהוא מציע תלויים במצב הרוח שלו – לפעמים הם גבוהים מאוד ולפעמים נמוכים בצורה קיצונית.

המטפורה הזו מדגימה את התנהגות השוק כתנודתית, רגשית ולעיתים בלתי רציונלית. משקיע חכם, לדברי גראהם, לא חייב לקבל את הצעתו של מר שוק בכל פעם, אלא יכול לבחור מתי לקנות או למכור, תוך שהוא מתבסס על ערך פנימי ולא על תנודות רגעיות.

גישה זו מלמדת אותנו את החשיבות של סבלנות ושליטה עצמית בשוק המניות. המשקיע הנבון חייב להתעלם מהשפעות חיצוניות ולא לפעול מתוך לחץ או פאניקה שנובעים משינויי שוק פתאומיים.

השקעות ארוכות טווח לעומת מסחר יומי

אחת מהטעויות הנפוצות בקרב משקיעים מתחילים היא ההתעסקות בתנודות יומיות של השוק. מסחר יומי בשוק ההון, לפי גראהם, מסוכן במיוחד למי שאינו מנוסה, כיוון שהוא נשען בעיקר על השפעות רגשיות. תנועות מהירות בשוק מושפעות ממידע רגעי ולא משקפות את הערך האמיתי של הנכסים.

השקעה נכונה, לדעת גראהם, היא השקעה ארוכת טווח שמבוססת על הבנה עמוקה של החברות המושקעות ושל השוק הכללי. הוא ממליץ להחזיק במניות לטווח הארוך, ולא לנסות לקצור רווחים מהירים.

ההעדפה להשקעות ארוכות טווח נובעת מכך שהתנודתיות הקצרה נוטה לשקף גורמים זמניים ולא מהותיים, בעוד שהערך הפנימי של החברות נבנה לאורך זמן. גראהם סבור כי המשקיעים שמכוונים את תיק ההשקעות שלהם למטרות ארוכות טווח יכולים ליהנות מתשואה יציבה וגבוהה, זאת משום שהשוק בסופו של דבר מתיישר עם הערכים האמיתיים של החברות.

במקום לנסות להרוויח מניות בשיאן ולמכור בזמן המתאים, גראהם ממליץ למשקיעים לרכוש מניות של חברות חזקות ולהחזיק בהן למשך זמן ממושך, אפילו במצבי ירידה בשוק. הוא מדגיש שהחכמה בהשקעה טמונה בהשארות בשוק לאורך זמן ולא בניסיון לתזמן את השוק בצורה מושלמת.

הגישה הפאסיבית לעומת האקטיבית: מהי האסטרטגיה המתאימה לך?

גראהם מבדיל בין שתי גישות השקעה: הגישה הפאסיבית (הגנתית) והגישה האקטיבית (הביצועית). גישה פאסיבית מבוססת על השקעה פשוטה, כאשר המשקיע רוכש מניות בחברות מבוססות או בקרנות אינדקס רחבות ומחזיק בהן לאורך זמן מבלי לנסות להכות את השוק. גישה זו דורשת פחות זמן ומאמץ, והיא מתאימה למשקיעים שאין להם עניין לעקוב אחר המניות ולבצע אנליזות יומיומיות.

לעומת זאת, גישת ההשקעה האקטיבית מיועדת למשקיעים שמוכנים להשקיע מאמצים ומשאבים בניסיון למצוא מניות עם פוטנציאל גבוה יותר ולבצע מעקב צמוד אחר תיק ההשקעות. משקיעים אקטיביים מנסים לנצל הזדמנויות בזמן אמת, לבצע ניתוחים מעמיקים על חברות ומגזרים, ולהכות את השוק באמצעות רכישות מדויקות.

גראהם מדגיש כי לרוב המשקיעים כדאי לבחור בגישה הפאסיבית, כיוון שהיכולת להכות את השוק באופן עקבי לאורך זמן היא נדירה ביותר, גם עבור משקיעים מקצועיים.

הבנת הסיכונים – כיצד להתגונן מטעויות כואבות

בניגוד לתפיסה הרווחת שיותר סיכון מביא לתשואה גבוהה יותר, גראהם טוען שהמשקיע הנבון צריך קודם כל להתמקד במזעור סיכונים. השוק הפיננסי רווי בסיכונים, ואלה לא נובעים רק מתנודתיות מחירים אלא גם מטעויות שיפוטיות, חוסר ידע או פעולה מתוך פחד או גרידיות. כדי להצליח, המשקיע חייב להתמקד בניהול סיכונים ולא בתשואה.

אחד העקרונות המובילים בספר הוא פיזור השקעות. פיזור נכון עוזר להפחית את הסיכונים בכך שהוא מבטיח שלא כל ההשקעות יהיו תלויות במגזר אחד או בחברה אחת. גראהם מדגיש את החשיבות של הקצאת נכסים נבונה – שילוב של מניות ואג”ח בתיק ההשקעות כך שהסיכון יתפזר באופן אפקטיבי.

הוא גם מדבר על הצורך להיזהר מהשקעות המבוססות על אופנה זמנית או הבטחות מהירות לתשואה. גראהם מציע למשקיע הנבון לשמור על ראש פתוח אבל גם להיות סקפטי כלפי “הזדמנויות” שנראות טובות מדי מכדי להיות אמיתיות. משקיעים צריכים תמיד לבדוק את הנתונים הפיננסיים ולוודא שהם מבוססים על מציאות כלכלית מוצקה.

שוק שורי ושוק דובי: לא לתת לרגשות לנהל את ההשקעות

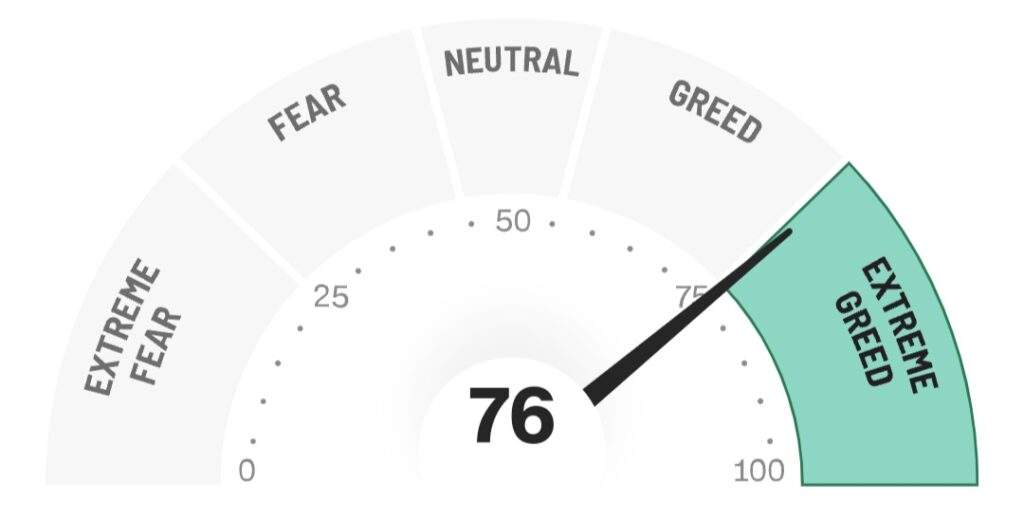

בין העצות המרכזיות בספר, גראהם מדגיש את חשיבות השמירה על קור רוח, במיוחד בתקופות של שוק דובי (שוק יורד) או שוק שורי (שוק עולה). רגשות הם האויב הגדול ביותר של המשקיע, ורבים נוטים לקבל החלטות פזיזות על סמך שינויים זמניים בשוק.

בתקופת שוק שור, משקיעים רבים נמשכים להייפ ומתחילים לקנות מניות כאשר המחירים גבוהים מדי, מתוך פחד להחמיץ הזדמנות. לעומת זאת, בשוק דוב, הפאניקה מובילה רבים למכור מניות מתוך פחד מהפסדים נוספים, גם כשהמניות שומרות על ערך פנימי יציב. גראהם מזהיר שהנטייה להגיב בצורה רגשית לתנודות בשוק פוגעת בתשואות בטווח הארוך.

המשקיע הנבון, לדברי גראהם, לא נכנע לפאניקה ולא פועל על פי תחושות רגעיות. הוא שומר על קור רוח וממתין בסבלנות להזדמנויות בהן ניתן לרכוש מניות במחירים נמוכים ממחירן הפנימי. בשוק שור, הוא נמנע מקניית מניות מנופחות ומתמקד בשמירה על איזון בתיק ההשקעות.

תפקיד האג"ח בתיק ההשקעות

גראהם ממליץ לכלול אג”ח כחלק מתיק ההשקעות, בעיקר לאלו שמבקשים למזער סיכונים ולהגן על ההון. אג”ח מספקות הכנסה יציבה יותר ממניות והן פחות תנודתיות. למרות שהתשואה שלהן עשויה להיות נמוכה יותר, הן מהוות מקור הכנסה בטוח יחסית, במיוחד בעתות משבר כלכלי.

המשקיע הנבון חייב לשקול איזו הקצאה של מניות ואג”ח מתאימה לו בהתחשב במטרותיו, בצרכים הפיננסיים שלו ובסובלנותו לסיכון. איזון נכון בין מניות לאג”ח יכול לסייע למשקיעים להפחית תנודתיות ולשמור על יציבות בתיק גם בזמנים של אי וודאות כלכלית. ניתן גם להוסיף קרנות מחקות אג”ח לתיק ההשקעות.

דיבידנדים והשפעתם על תיק ההשקעות

אחד המרכיבים החשובים בתיק השקעות חכם הוא מניות המניבות דיבידנדים. גראהם ממליץ למשקיעים הנבונים לשים לב לדיבידנדים כחלק מהתשואה הכוללת, משום שהם מספקים הכנסה יציבה וניתנים למדידה יותר מהמניה עצמה. חברות המחלקות דיבידנדים באופן סדיר, לרוב מציגות מאפיינים יציבים יותר, מה שהופך אותן לבטוחות יותר עבור המשקיעים שמחפשים הכנסה פסיבית קבועה.

למרות זאת, גראהם מזהיר שאין להסתמך רק על דיבידנדים, ויש לבחון גם את המצב הכלכלי הכולל של החברה. לפעמים, חברה יכולה להציע דיבידנד גבוה על חשבון עתיד לא ברור – ולכן חשוב לבדוק את היציבות והביצועים ארוכי הטווח.

הערך של ביקורת עצמית והתמדה

המשקיע הנבון, לפי גראהם, חייב להיות בעל יכולת לביקורת עצמית. משקיעים חכמים לומדים מטעויותיהם ומנתחים את הפעולות שלהם, במקום לשים את האחריות על השוק או על מזל. גראהם מראה בספרו כיצד כל משקיע יכול לשפר את יכולותיו על ידי תהליך למידה מתמיד, ניתוח וביקורת.

הוא גם מדגיש את החשיבות של התמדה. השקעה מוצלחת היא לא תהליך מיידי או מהיר. זהו מסע ארוך המצריך משמעת וסבלנות, לעתים גם במשך עשורים. משקיעים שמתמקדים בהשגת תשואה מיידית או ברווחים מהירים עלולים למצוא עצמם מאוכזבים ואף לספוג הפסדים כבדים.

גראהם מציע לנו לזכור שהדרך הנכונה להצלחה פיננסית עוברת דרך השקעה קפדנית וארוכת טווח, וביטול הפיתוי לפעול בצורה אימפולסיבית על פי תנודות רגעיות בשוק.

סיכום: החכמה שמאחורי "המשקיע הנבון"

“המשקיע הנבון” הוא ספר שמחנך אותנו להסתכל על השקעות מנקודת מבט אסטרטגית, רציונלית וסולידית. בנג’מין גראהם מציע עקרונות מנחים שמבוססים על ערך פנימי של מניות, ניתוח עמוק ופיזור סיכונים. כל אלו משמשים כבסיס להשקעה מוצלחת לאורך זמן.

גראהם מזכיר לנו שכל משקיע יכול להצליח אם הוא יפעל על פי עקרונות ברורים, ישמור על משמעת עצמית ויבין את הדינמיקה של השוק. המטרה היא לא לנצח את השוק בכל יום, אלא לבנות תיק השקעות שיעמוד בזמנים הקשים ויצמח בזמנים הטובים.

המשקיע הנבון PDF באנגלית

כפיר אהרון הוא יזם ומשקיע עצמאי בשוק ההון עם ניסיון מעשי של מעל 5 שנים במסחר פעיל. כפיר מתמחה באסטרטגיות השקעות ערך (Value Investing), ניתוח פונדמנטלי של דוחות כספיים ובניית תיקים פסיביים ארוכי טווח. כעורך הראשי של ‘ינשוף פיננסי’, הוא פועל לגישור על הפער שבין התיאוריה הכלכלית לפרקטיקה בשטח, תוך שימוש בידע נרחב בכלכלה התנהגותית ופילוסופיה של השקעות.

בנוסף, כפיר הוא אחד מה-Verified Authors (מחברים מאומתים) בפלטפורמת Snowball Analytics, שם הוא מציג נתונים וניתוחים פיננסיים. קישור לפרופיל Snowball Analytics.