אסטרטגיית השקעות ערך מציעה דרך מוכחת להשקיע בשוק ההון תוך צמצום הסיכונים והגדלת הסיכוי להצלחה לטווח ארוך. אסטרטגיית השקעה זו, המבוססת על איתור חברות איכותיות שנסחרות במחיר נמוך מערכן האמיתי, עשויה להוות פתרון אטרקטיבי למשקיעים המחפשים יציבות ותשואות גבוהות לאורך זמן.

במאמר זה, נצלול לתוך העולם של השקעות ערך. נלמד מהי אסטרטגיה זו, כיצד היא עובדת ומהם היתרונות והחסרונות שלה. בנוסף, ניתן לכם טיפים מעשיים שיעזרו לכם להתחיל להשתמש באסטרטגיה זו ולהשקיע בצורה חכמה ומוצלחת.

אז בואו נתחיל!

מה זה השקעות ערך (Value Investing)?

השקעות ערך הן רכישת מניות של חברות שנסחרות במחיר נמוך מערכן האמיתי. ערך זה מחושב על סמך ניתוח מעמיק של נתונים פיננסיים, תוך התחשבות בגורמים כמו רווחיות, צמיחה, נכסים והתחייבויות. משקיעי ערך מאמינים שמחירי המניות מושפעים לא רק מביצועי החברה, אלא גם מגורמים פסיכולוגיים וספקולטיביים. כתוצאה מכך, ניתן למצוא מדי פעם מניות איכותיות שנסחרות במחירים נמוכים מהערך הפנימי שלהן.

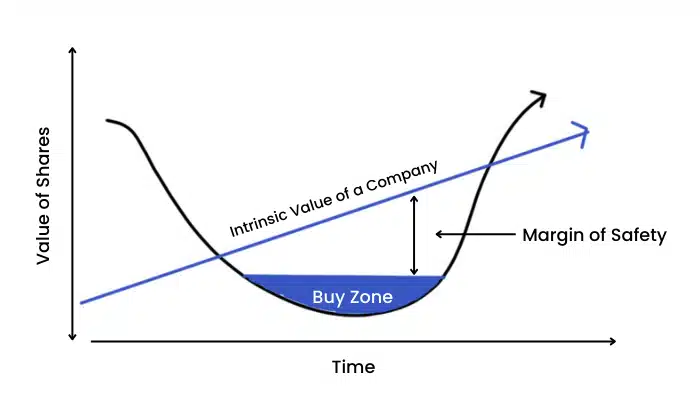

הנחת היסוד של אסטרטגיית השקעות ערך היא שעם הזמן, מחיר המניה יתכנס לערך הכלכלי האמיתי (הערך הפנימי) של החברה. משקיעי ערך סבלניים הם מוכנים להחזיק במניות אלה לאורך זמן, תוך אמונה שערכן האמיתי יתגלה בסופו של דבר. גישה זו דורשת משמעת, סבלנות ואמונה חזקה בעקרונות השקעה.

מה זה ערך פנימי - (Intrinsic Value)?

הערך הפנימי נחשב לערך הממשי – "השווי האמיתי", המובנה של נכס (כגון מניות, סחורה או אפילו נדל"ן) ללא תלות במחיר השוק הנוכחי שלו. קביעה זאת נעשית על ידי ניתוח גורמים בסיסיים כמו תזרים המזומנים של החברה, פוטנציאל הצמיחה, הנכסים, רמות החוב והבריאות הפיננסית הכללית.

*הערה: אמנם יש מודלים לחישוב ערך זה, אך זה עלול עדיין להיות סובייקטיבי משום שישנה הסתמכות על תחזיות והנחות עתידיות ולכן יש צורך להשתמש בעיקרון של מרווח ביטחון – Margin Of Safety.

איך מחשבים ערך פנימי של חברה?

שיטת הערך הנוכחי הנקי (תזרים מזומנים מהוון – Discounted Cash Flow): שיטה זו מעריכה את תזרים המזומנים העתידי של החברה ומחשבת את הערך הנוכחי שלו באמצעות שיעור היוון מתאים. הערך הפנימי מחושב כסכום הערכים הנוכחיים של תזרימי המזומנים העתידיים.

לשיטה זאת 6 שלבים:

- חיזוי תזרים המזומנים העתידי (FCFs) ללא מינוף: שלב זה כולל חיזוי זרימת המזומנים העתידית של החברה שתהיה זמינה הן לנושים והן לבעלי המניות (ללא מינוף) לפרק זמן מסוים, בדרך כלל 5-10 שנים. תחזית זו לוקחת בחשבון גורמים כמו צמיחת ההכנסות, הוצאות תפעוליות, הוצאות הון ושנויים בהון חוזר. חשוב לא להגזים בהערכות הצמיחה.

- בחירת Discount Rate: בניתוח תזרים מזומנים מהוון, שיעור ההיוון הוא השיעור המשמש להיוון תזרימי מזומנים עתידיים. שיעור ההיוון מבטא את ערך הזמן של הכסף, הרי ידוע ש100$ עכשיו שווים יותר מ100$ שתקבלו עוד 5 שנים, נכון?. תוכלו להשתמש במחשבון היוון החינמי שלנו.

- חישוב הערך הסופי (TV): שלב זה מעריך הערך הסופי של החברה לאחר תקופת הזמן שנבחרה. כלומר, כמה החברה תהיה שווה בעוד ה-X שנים? כדי לענות על השאלה ניקח את תזרים המזומנים החזוי האחרון בכפולה של 'מחיר לתזרים מזומנים חופשי'- P/FCF ממוצע והגיוני. ניתן להעריך אותו על ידי הסתכלות על מכפילים של חברות דומות ועל ידי הסתכלות על ממוצע לאורך השנים.

- חישוב שווי הארגון (EV): שלב זה כולל היוון הן של זרימת המזומנים המתוכננת (משלב 1) והן של הערך הסופי (משלב 3) לערכם הנוכחי תוך שימוש במקדם ההיוון (Discount Rate) הנבחר. סכום הערכים הנוכחיים הללו מייצג את ערך החברה כולה, כולל חוב והון.

- חישוב שווי ההון: כדי להגיע לערך ההון של החברה (מניות), יש להפחית את ערך החוב (כולל חוב לטווח ארוך והתחייבויות אחרות) משווי הארגון (שחושב בשלב 4).

- סקירה וניתוח רגישות: לאחר קבלת שווי ההון, חשוב לסקור את ההנחות שבוצעו לאורך התהליך. לאחר מכן מבוצע ניתוח רגישות כדי להעריך כיצד ההערכה משתנה עם שינויים בהנחות אלו (למשל, שיעור הנחה, שיעור צמיחה).

חשוב לציין שתזרים מזומנים מהוון הוא רק כלי אחד להערכת חברות, ויש להשתמש בו יחד עם ניתוח פונדמנטלי איכותי וגורמים אחרים כמו בחינת המאזנים של החברה.

מה זה מרווח ביטחון בהשקעות ערך - (Margin Of Safety)?

מרווח הביטחון הוא ההפרש בין מחיר השוק הנוכחי של המניה לבין הערך הפנימי המשוער שלה (ערכה האמיתי).

מרווח זה יוצר מקום לטעות שמגן על המשקיעים מפני הפסדים אם מחיר השוק יורד או אם חישוב הערך הפנימי שלהם מתברר כלא מדויק.

עיקרון זו הוא מרכזי באסטרטגיית השקעות ערך, בה דוגלים משקיעים כמו וורן באפט, הרעיון הוא לקנות נכסים בהנחה משמעותית לערכם הפנימי, ולמזער את הסיכון השלילי של השקעה תוך לקיחה בחשבון של הסיכוי לטעות.

למה אסטרטגיית השקעות ערך עובדת?

השקעת ערך היא אסטרטגיה שבה משקיעים מחפשים באופן פעיל להוסיף מניות שלדעתם הוערכו נמוך על ידי השוק, ו/או מתומחרות בערך נמוך מהערך הפנימי שלהן. למה שהשוק יטעה בהערכת חברות?

אז להצלחת אסטרטגיית ההשקעות בערך יש כמה גורמים עיקריים:

1. חוסר יעילות בשוק:

השוק לא תמיד יעיל. רגשות משקיעים, חדשות זמניות ותופעות עדר גורמות לעיתים למחיר מניה לסטות משמעותית מהערך האמיתי שלה. משקיעי ערך מנצלים סטיות אלו, רוכשים מניות במחיר נמוך ונהנים מעלייה הדרגתית במחיר המניה ככל שהשוק מתקן את עצמו.

יתרון נוסף של אסטרטגיית השקעות ערך הוא האפשרות לזהות מניות איכותיות במחירים נמוכים במיוחד בזמני משבר, כאשר השוק נמצא בהיסטריה ומוכר מניות במחירים נמוכים משמעותית מערכן האמיתי. משקיעים סבלניים שיודעים לנצל הזדמנויות אלו עשויים להנות מרווחים משמעותיים בטווח הארוך.

2. פוטנציאל צמיחה לאורך זמן:

השקעות ערך מתמקדות בחברות איכותיות עם יסודות חזקים, רווחים יציבים ופוטנציאל צמיחה משמעותי. חברות אלו עשויות להיסחר במחיר נמוך כתוצאה מגורמים זמניים, אך לאורך זמן, צמיחתן העסקית ותיקון השוק צפויים להוביל לעלייה משמעותית במחיר המניה.

3. משמעת וסבלנות:

השקעות ערך הן אסטרטגיית השקעה לטווח ארוך והיא דורשת משמעת וסבלנות. משקיעי ערך אינם מתפתים אחר טרנדים חולפים, אלא מתמקדים בחברות איכותיות לאורך זמן. בניגוד לאסטרטגיות השקעה אחרות, בהן ניתן להשיג רווחים מהירים, אסטרטגיית השקעות ערך דורשת סבלנות. משקיעי ערך מוכנים להחזיק במניות למשך שנים, תוך אמונה שערכן האמיתי יתגלה בסופו של דבר. גישה זו עשויה להיות מאתגרת, אך היא עשויה להוביל לתשואות גבוהות לאורך זמן.

דוגמאות למשקיעי ערך מצליחים:

וורן באפט נחשב לאחד ממשקיעי הערך המצליחים ביותר בעולם. לאורך קריירה ארוכה, באפט הצליח להשיג תשואות יוצאות דופן באמצעות אסטרטגיית השקעות ערך. גישתו מתמקדת ברכישת חברות איכותיות במחיר נמוך, תוך התמקדות בערכן האמיתי לאורך זמן.

משקיעי ערך ידועים נוספים כוללים את בנג'מין גראהם, ג'ון נף, ג'ואל גרינבלט ועוד. משקיעים אלו פיתחו גישות שונות להשקעות ערך, אך כולם חולקים את האמונה הבסיסית ביעילות איתור חברות איכותיות שנסחרות במחיר נמוך והחזקתן לטווח ארוך.

לסיכום:

אסטרטגיית השקעות ערך מבוססת על איתור חברות איכותיות שנסחרות במחיר נמוך מערכן האמיתי. גישה זו דורשת משמעת וסבלנות, אך עשויה להוביל לתשואות גבוהות לאורך זמן. משקיעי ערך מצליחים, כמו וורן באפט, מוכיחים שניתן להשיג הצלחה משמעותית באמצעות גישת השקעה זו.

איך מוצאים מניות ערך?

איתור מניות בעלות ערך הוא תהליך הדורש ניתוח יסודי ומקצועי. מספר גישות וטכניקות יכולות לסייע בתהליך זה:

1. ניתוח יחסים פיננסיים:

ניתוח יחסים כמו P/E (מכפיל רווח), P/B (מכפיל הון) ויחס חוב להון יכול לחשוף מניות שנסחרות במחיר נמוך יחסית לנכסיהן או רווחיהן. ספרות רבה נכתבה בנושא, ביניהם הספר "המשקיע הנבון" מאת בנג'מין גראהם, הנחשב לאחד הספרים החשובים ביותר בתחום ההשקעות. גראהם מציג בספר עקרונות יסוד לניתוח פיננסי של חברות, תוך הדגשת החשיבות של בחינת יחסים אלו.

2. ניתוח מעמיק של החברה:

חשוב לבחון את החברה עצמה: מה המודל העסקי שלה? מהם היתרונות התחרותיים שלה? מי עומד בראשה? ניתוח מעמיק יסייע להבין את הפוטנציאל האמיתי של החברה לאורך זמן. גראהם מדגיש בספרו את חשיבות בחינת הנהלת החברה, תוך התמקדות ביושרם ובכישוריהם.

3. השוואה:

השוואת החברה לחברות דומות בענף יכולה לסייע בהבנת הערך שלה ביחס למתחרים. ניתוח זה יכול להתבצע באמצעות יחסים פיננסיים, ניתוח מודלים עסקיים ועוד.

4. כלים זמינים:

אתרים, פורומים ומסננים רבים זמינים כיום ויכולים לסייע באיתור מניות פוטנציאליות. חשוב להשתמש בכלים אלו בצורה נכונה ומושכלת, תוך הבנת מגבלותיהם. בנושא של השקעות ערך ישנו כלי אחד מומלץ מאוד לשימוש שיעזור לכם להעריך את הערך הפנימי (intrinsic value) של חברה.

תנסו בעצמכם: alphaspread.com

7 הקריטריונים למניה של גראהם להשקעות ערך

בנג'מין גראהם בספרו "המשקיע הנבון" הציע למשקיעים הגנתיים (השואפים ליציבות ופחות לרווחי ענק) לבחון מניות ערך מומלצות לפי 7 קריטריונים עיקריים:

גודל החברה: חברות גדולות ויציבות עם שווי שוק משמעותי. חברות כאלה נוטות להיות פחות תנודתיות ולהציג תוצאות יציבות.

יחס נזילות שוטפת (Current Ratio) גבוה: יחס זה בוחן את יכולת החברה לעמוד בהתחייבויותיה לטווח הקצר. גראהם ממליץ על יחס נזילות שוטפת של לפחות 1.5 (ועדיף מעל 2). (חשוב להתייחס לממוצע בענף לפני שמגדירים ערך כ"בריא").

היסטוריית רווחים עקבית: חברות שהציגו רווחים חיוביים לאורך מספר שנים מעידות על יציבות עסקית. גראהם ממליץ לבחון חברות רווחיות לאורך 10 שנים לפחות.

היסטוריית חלוקת דיבידנד: תשלום דיבידנדים לאורך זמן (גראהם מציע לפחות 20 שנה) מעיד על חברה יציבה שגם מחלקת רווחים לבעלי המניות שלה.

צמיחה ברווחים: כדאי להתמקד בחברות שהציגו צמיחה עקבית ברווחים לאורך זמן. גראהם מציע צמיחה של לפחות 33% ברווחים למניה לאורך 10 שנים.

יחס מחיר-רווח (P/E): גראהם ממליץ לחפש מניות עם P/E נמוך מ-15, מה שמעיד על מחיר אטרקטיבי ביחס לרווחי החברה. חשוב להשוות לחברות דומות באותו ענף כדי להבין טוב יותר את המשמעות של ה-P/E הספציפי.

יחס מחיר-נכסים (P/B): גראהם טוען שמחיר המניה לא אמור לעלות על פי 1.5 מערך הנכסים המופיע בספרי החברה.

נקודות חשובות:

- הקריטריונים האלו הם קווים מנחים ונקודת התחלה לבדיקת מניות, אך הן לא מדע מדויק.

- חשוב להתאים את הקריטריונים לתנאי השוק, לסוג הענף, ולרמת הסיכון שמתאימה לכם.

- "המשקיע הנבון" הוא ספר חובה למשקיעי ערך, אך זו רק תחילתו של מסע שלם בעולם ההשקעות בכלל ובהשקעות ערך בפרט. הקפידו להמשיך ללמוד, לצבור ידע וניסיון.

דוחות כספיים - הכלי החשוב ביותר למשקיעי ערך

דוחות כספיים הם חלק בלתי נפרד מהדיווחים שחברות צריכות להגיש לרשויות. הם מציגים תמונה מקיפה של מצבה הפיננסי של החברה, ומאפשרים להבין את בריאותה הכלכלית ויכולותיה.

1. מאזן (Balance Sheet): מציג את נכסי החברה (מה שיש לה), התחייבויותיה (מה שהיא חייבת) והון עצמי (ההשקעה של הבעלים).

- נכסים: מזומנים, השקעות, חשבונות חייבים, מלאי, רכוש קבוע (ציוד, מבנים).

- התחייבויות: חשבונות תשלום, הלוואות, התחייבויות עתידיות.

- הון עצמי: סכום ההשקעה של הבעלים, רווחים נשארים (רווחים שלא חולקו כדיבידנד).

2. דוח רווח והפסד (Income Statement): מציג את הכנסות החברה, הוצאותיה ואת הרווח הנקי שלה בתקופה מסוימת (בדרך כלל שנה או רבעון).

- הכנסות: סך כל המכירות או השירותים שסיפקה החברה.

- הוצאות: כל התשלומים שהחברה שילמה במהלך התקופה (שכר, שכירות, חומרי גלם, ריבית וכו').

- רווח נקי: ההפרש בין ההכנסות להוצאות.

3. דוח תזרימי מזומנים (Statement of Cash Flows): מציג את מקורות המזומנים של החברה ואת השימושים בהם בתקופה מסוימת.

- פעילות תפעולית: תזרים מזומנים הנובע ממכירות ופעילות עסקית שוטפת.

- פעילות השקעות: רכישת או מכירת נכסים, השקעות בניירות ערך וכו'.

- פעילות מימון: גיוס הון, תשלום ריבית, החזר הלוואות וכו'.

ניתוח דוחות כספיים:

ניתוח מעמיק של הדוחות הכספיים מאפשר לקבל מידע חשוב על החברה, כגון:

- רווחיות: האם החברה מרוויחה כסף? כמה? האם הרווחיות יציבה או משתנה?

- נזילות: האם לחברה יש מספיק מזומנים כדי לעמוד בהתחייבויותיה השוטפות?

- יעילות: האם החברה מנהלת את נכסיה בצורה יעילה?

- מינוף: האם לחברה יש חובות רבים?

- יציבות פיננסית: האם החברה מסוגלת לעמוד בתנאים כלכליים קשים?

יתרונות וחסרונות של השקעות ערך

היתרונות:

1. יציבות:

- חברות איכותיות: אסטרטגיית השקעות ערך מתמקדת בחברות בעלות יסודות עסקיים חזקים, היסטוריה של רווחיות וניהול מוכח. חברות אלו נוטות להיות פחות מושפעות מגורמים חיצוניים זמניים, ולכן הן עשויות להציע יציבות רבה יותר בתיק ההשקעות לאורך זמן.

- תנודתיות נמוכה יותר: כתוצאה מהתמקדות בחברות יציבות, גישת השקעות ערך נוטה להיות פחות תנודתית מאשר גישות השקעה אחרות. משמעות הדבר היא ששווי תיק ההשקעות עשוי להיות פחות רגיש לירידות בשוק, ותשואות ההשקעה עשויות להיות יציבות יותר לאורך זמן.

2. פוטנציאל רווח משמעותי:

- רכישת מניות תת-מוערכות: איתור מניות של חברות איכותיות שנסחרות במחיר נמוך מערכן האמיתי עשוי להוביל לרווחים משמעותיים לאורך זמן. משקיעי ערך סבלניים שמוכנים להחזיק במניות לאורך זמן עשויים ליהנות מהתאוששות מחיר המניה כאשר היא משקפת את ערכה האמיתי.

- היסטוריה מוכחת: אסטרטגיית השקעות ערך הוכיחה את עצמה לאורך ההיסטוריה. משקיעים ידועים כמו וורן באפט ובנג'מין גראהם צברו הון עצום באמצעות יישום עקרונות השקעות ערך.

3. גישה שיטתית:

- ניתוח מעמיק: גישת השקעות ערך מתבססת על ניתוח מעמיק של נתונים פיננסיים, תוך שימוש במדדים ובקריטריונים ברורים. גישה זו מאפשרת למשקיעים לקבל החלטות השקעה מושכלות ומבוססות נתונים, תוך צמצום הסיכון להשקעות אימפולסיביות או רגשיות.

- משמעת וקריטריונים ברורים: גישת השקעות ערך דורשת משמעת רבה מהמשקיעים. עליהם להיצמד לקריטריונים ברורים בבחירת ההשקעות ולהימנע מרכישות מניות מתוך התלהבות או פחד זמניים.

חשוב לציין שאסטרטגיית השקעות ערך אינה מתאימה לכל משקיע. משקיעים המעוניינים באסטרטגיה זו צריכים להיות סבלניים, בעלי משמעת ומוכנים להקדיש זמן למחקר מעמיק.

החסרונות:

- דורשת זמן וסבלנות: איתור מניות תת-מוערכות עשוי להיות תהליך ארוך וממושך. גישה זו דורשת סבלנות ויכולת להתמודד עם תנודתיות בשוק.

- התמודדות עם תנודתיות: השקעות ערך אינן חסינות מפני תנודתיות בשוק. מחירי המניות עשויים לעלות ולרדת בטווח הקצר, גם במקרה של חברות בעלות יסודות עסקיים חזקים. משקיעי ערך צריכים להיות מודעים לכך ולהיות מוכנים להתמודד עם ירידות ערך זמניות. גישה זו דורשת משמעת וניהול סיכונים נאות.

- קשיים בזיהוי מניות אטרקטיביות: אחד החסרונות של אסטרטגיית השקעות ערך

הוא קושי בזיהוי מניות אטרקטיביות.

משקיעים צריכים לנתח

לעומק את הדוחות הכספיים של החברות,

להעריך את פוטנציאל הצמיחה שלהן

ולשקול גורמים נוספים רבים

לפני קבלת החלטות השקעה.

טעויות בניתוח עלולות להוביל להפסדים משמעותיים. - סיכונים כלכליים: כמו בכל השקעה, גם הגישה של השקעות ערך כרוכה בסיכונים כלכליים. גורמים כמו תנודות בשוק, שינויים באקלים הכלכלי ותחרות מצד חברות אחרות עשויים להשפיע על הביצועים של חברות.

חשיבות המחקר: הצלחה באסטרטגיית השקעות ערך מחייבת מחקר מעמיק. משקיעי ערך צריכים להקדיש זמן לניתוח דוחות כספיים, ללמוד על המודלים העסקיים של החברות בהן הם משקיעים ולהבין את התחרות בענף. גישה זו עשויה להיראות מורכבת, אך היא חיונית להערכת הפוטנציאל של כל השקעה.

לפני השקעה באמצעות אסטרטגיית השקעות ערך, חשוב להבין את הסיכונים הכרוכים בכך ולבצע מחקר מעמיק על כל חברה לפני רכישת מניותיה.

סיכונים נוספים:

- טעויות בניתוח: קיים סיכון של טעות בהערכת הערך הפנימי של חברה, מה שיכול להוביל להפסדים. חשוב לציין שגם משקיעים מנוסים יכולים לטעות, ולכן חשוב לבצע ניתוח מעמיק ויסודי לפני כל השקעה, תוך שמירה על מרווח ביטחון.

- השפעות מאקרו-כלכליות: גורמים כלכליים גלובליים ותנאי שוק יכולים להשפיע משמעותית על ביצועי מניות ערך. חשוב להיות מודעים לגורמים אלו ולהבין כיצד הם יכולים להשפיע על ההשקעות.

טיפים למשקיעי ערך

להלן כמה טיפים מרכזיים למשקיעי ערך:

1. התמקד בעסק, לא רק במחיר המניה. נתח את היסודות של החברה, היתרונות התחרותיים והסיכויים ארוכי הטווח של החברה במקום תנועות מחירים קצרות טווח[1][2].

2. קבע את הערך הפנימי של חברה לפני השקעה. השתמש בשיטות הערכת שווי שונות כדי להעריך מה באמת שווה העסק, מעבר למחיר השוק הנוכחי שלו בלבד[3].

3. חפשו מרווח ביטחון. חפש מניות הנסחרות בהנחה משמעותית על הערך הפנימי שלהן כדי לספק חיץ נגד טעויות בהערכת שווי או אירועים בלתי צפויים[1][2].

4. היו סבלניים. השקעת ערך מצריכה לעתים קרובות המתנה עד שהשוק יזהה את הערך האמיתי של מניה, מה שיכול לקחת זמן[2][4].

5. אל תלכו אחרי העדר. היו מוכנים לצאת נגד הסנטימנט הפופולרי ולחפש הזדמנויות במגזרים לא פופולאריים או לא מועדפים[3].

6. תעדוף שימור הון. התמקד בהימנעות מאובדן הון קבוע במקום לרדוף אחרי הזדמנויות בסיכון גבוה ותגמול גבוה[3].

7. להבין את העסק. השקיעו בחברות ובתעשיות שתוכלו להבין ביסודיות[1].

8. חפש חברות מנוהלות היטב עם מנהיגות חזקה ורקורד של יצירת ערך לבעלי מניות[1].

9. היו סלקטיביים עם גיוון. אמנם גיוון מסוים חשוב, אבל התרכז ברעיונות הטובים ביותר שלך במקום בגיוון יתר[1].

10. החזיקו לטווח ארוך. היו מוכנים להחזיק במניות לתקופות ממושכות, כל עוד היסודות של החברה נשארים חזקים[1][2].

11. למד את עצמך ללא הרף. הישאר מעודכן לגבי מגמות בשוק, טכניקות הערכת שווי ואסטרטגיות מוצלחות של משקיעי ערך[4].

12. היזהרו ממלכודות ערכיות. למד להבחין בין מניות בעלות ערך נמוך באמת לבין מניות זולות מסיבות טובות[2][5].

13. קחו בחשבון גורמים כמותיים ואיכותיים כאחד. בעוד שמדדים פיננסיים הם חיוניים, העריכו גם גורמים כמו מיצוב תחרותי, מגמות בתעשייה ואיכות ניהול[4].

14. בחן מחדש את ההשקעות שלך באופן קבוע. בדוק מעת לעת את ההחזקות שלך כדי לוודא שהן עדיין עומדות בקריטריוני ההשקעה שלך והתאם את תיק ההשקעות שלך לפי הצורך[2].

ציטוטים של וורן באפט

"המחיר הוא מה שאתה משלם. התמורה היא מה שאתה מקבל." ציטוט זה מדגיש את החשיבות של הסתכלות מעבר למחיר המניה בלבד כדי להעריך את הערך האמיתי של השקעה.

"הרבה יותר טוב לקנות חברה נפלאה במחיר הוגן מאשר חברה הוגנת במחיר נפלא". באפט מייעץ להתמקד בעסקים באיכות גבוהה במקום רק לחפש את המניות הזולות ביותר.

"אם אתה לא מוכן להחזיק מניה במשך 10 שנים, אל תחשוב אפילו להחזיק אותה במשך 10 דקות." באפט דוגל בגישת השקעה ארוכת טווח, ומעודד משקיעים לחשוב היטב על הסיכויים ארוכי הטווח של חברה.

"תפחד כשאחרים חמדנים. ותהיה חמדן כשאחרים חוששים." ציטוט זה מגבש את הלך הרוח המנוגד שאומצו לעתים קרובות על ידי משקיעי ערך, המחפשים הזדמנויות כאשר סנטימנט השוק שלילי מדי.

"סיכון נובע מאי ידיעת מה אתה עושה." באפט מדגיש את החשיבות של מחקר מעמיק והבנה של השקעות כדי להפחית סיכונים.

"לפני זמן רב, בן גרהם לימד אותי ש'המחיר הוא מה שאתה משלם; הערך הוא מה שאתה מקבל'. בין אם אנחנו מדברים על גרביים או מניות, אני אוהב לקנות סחורה איכותית כשהיא מסומנת למטה". זה חוזר על ההתמקדות של באפט במציאת השקעות איכותיות במחירים מוזלים.

"אני אף פעם לא מנסה להרוויח כסף בבורסה. אני קונה בהנחה שיוכלו לסגור את השוק למחרת ולא לפתוח אותו מחדש במשך חמש שנים". ציטוט זה מדגיש את המחויבות של באפט להשקעות לטווח ארוך ולהתמקד בעסק הבסיסי ולא בתנועות שוק קצרות טווח.

ציטוטים אלו מדגישים את עקרונות המפתח של השקעות ערך: התמקדות בערך הפנימי, חיפוש אחר עסקים איכותיים, אימוץ פרספקטיבת השקעה ארוכת טווח, והבנה יסודית של ההשקעות שלך.

לסיכום

השקעות ערך (Value Investing), היא גישה מבוססת ומנוסה שיכולה להוביל לתשואות יציבות לאורך זמן. עם זאת, גישה זו דורשת זמן, סבלנות ויכולת ניתוח מעמיק. חשוב להכיר את הסיכונים הכרוכים בהשקעה ולבחור באסטרטגיה שמתאימה ליעדים ולרמת הסיכון האישית שלכם.