כאשר חברה מצליחה מגיעה לנקודה בה היא צוברת רווחים גדולים יותר מאשר הצרכים שלה, היא נתקלת בשאלה מה לעשות עם הכסף העודף. שתי האפשרויות הנפוצות הן לחלק את הכסף למשקיעים כדיבידנדים או לבצע רכישה עצמית של מניות (buy-back או stock repurchase). שתי האפשרויות הללו מייצגות שתי גישות שונות לחלוקת רווחי החברה למשקיעים. במאמר זה, נבחן את הרכישה העצמית של מניות, יתרונותיה, משמעויותיה, והאם היא אכן מועילה למשקיעים יותר מאשר דיבידנדים.

מהי רכישה עצמית של מניות?

רכישה עצמית של מניות היא תהליך בו חברה ציבורית רוכשת חזרה חלק ממניותיה שנסחרות בשוק. החברה משלמת כסף ממקורותיה הפנימיים על מנת לרכוש את המניות הללו מהמשקיעים הנוכחיים. המניות שנרכשות חזרה מבוטלות או נכללות כ"מניות אוצר" בחברה והופכות להיות בבעלות החברה עצמה.

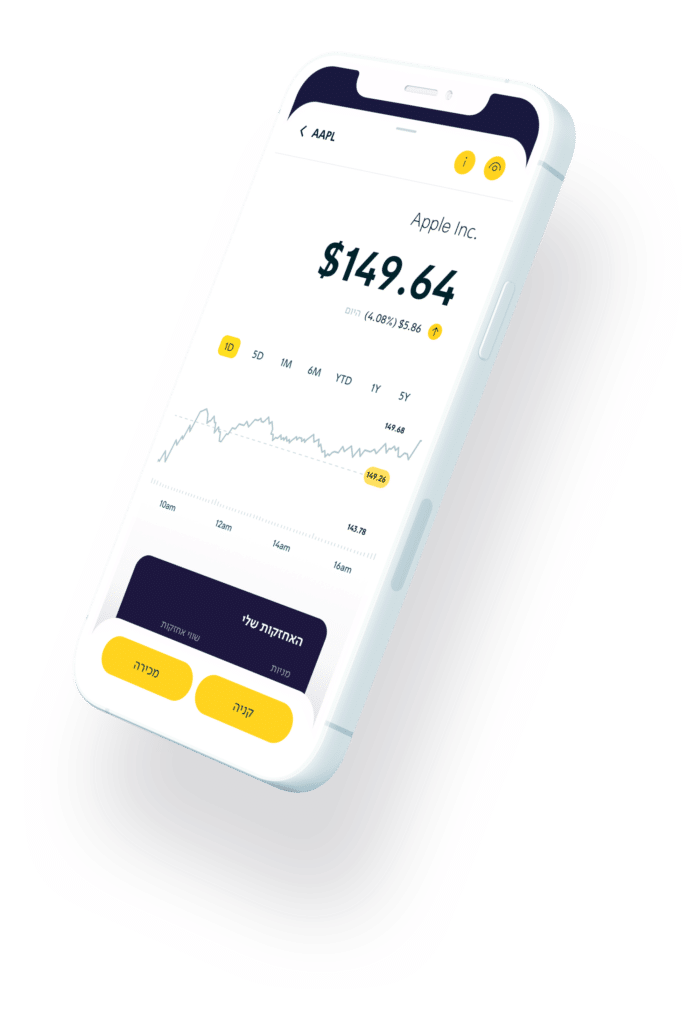

כאשר חברה רוכשת מחדש את מניותיה, היא יכולה לרכוש את המניה בשוק הפתוח או מבעלי המניות שלה ישירות. בעשורים האחרונים, רכישה עצמית של מניות עקפה את הדיבידנדים כדרך מועדפת להחזרת מזומנים לבעלי המניות.

יתרונות רכישה עצמית של מניות:

1. הגדלת רווח למניה (EPS) – כאשר חברה רוכשת חזרה מניות, היא מפחיתה את מספר המניות הפועלות בשוק. עם פחות מניות, הרווחים של החברה מתחלקים על פחות מניות, מה שמגדיל את הרווח לכל מניה. משקיעים רואים בעלייה ברווח למניה כסימן חיובי לערך החברה.

2. תשואת הון גבוהה יותר – על ידי הקטנת מספר המניות בשוק, החברה יכולה להגדיל את תשואת ההון על ההשקעה של המשקיעים הנותרים. זה מגביר את היעילות התפעולית של החברה.

3. סימן חיובי לשוק – החלטה של חברה לרכוש מחדש את מניותיה היא מסר חשוב למשקיעים. ההנהלה מציגה אמון בחברה וביטחון שערך המניות של החברה הוא נמוך מדי וכי לקנות מניות של החברה כעת זו השקעה כדאית. וורן באפט, שדוגל בגישת השקעות ערך, מעדיף לבצע רכישה עצמית של מניות על פני חלוקת דיבידנדים למשקיעים בברקשייר האת'אווי:

"המתמטיקה לא מסובכת: כשספירת המניות יורדת, העניין שלך בעסקים הרבים שלנו עולה. כל טיפה קטנה עוזרת אם רכישות חוזרות מתבצעות במחירים שצוברים ערך"

4. גמישות תקציבית – בניגוד למניות דיבידנד, רכישת מניות אינה מחייבת התחייבות עתידית. חברה יכולה להפסיק את הרכישות בכל עת אם הנסיבות משתנות.

5. מיסוי נמוך יותר – עבור מרבית המשקיעים, קבלת הרווחים בצורה של דיבידנד תמוסה במס רווחי הון, לעומת זאת הגדלת הערך של המניות עבור המשקיעים אינה ממוסת עד אשר מכירת המניות.

השוואה לדיבידנדים:

דיבידנדים הם חלוקת רווחים ישירה למשקיעים על ידי החברה. יתרונות הדיבידנדים הם הכנסה קבועה למשקיעים והוכחה לרווחיות החברה. החיסרון הוא שדיבידנדים ממוסים ויכולים להיות מוגבלים על ידי דרישות הון חוזר של החברה.

עבור משקיעים רבים, רכישה עצמית של מניות היא הבחירה המועדפת על פני דיבידנדים בשל המיסוי הנמוך יותר והתשואה הגבוהה יותר על ההון. עם זאת, משקיעים המתמקדים בהכנסה שוטפת עשויים להעדיף דיבידנדים קבועים. בסופו של דבר, זהו שיקול דעת של החברה והעדפות המשקיעים שלה.

סיכום:

רכישה עצמית של מניות היא אסטרטגיה פיננסית חשובה עבור חברות ציבוריות. במקרים רבים היא יכולה להיות משתלמת יותר עבור משקיעים מאשר דיבידנדים. עם זאת, יש גם סיכונים ומשמעויות שחברות צריכות לקחת בחשבון. במצבים מתאימים, רכישת מניות עצמית יכולה להיות כלי חזק להעלאת ערך המניות ותשואות המשקיעים. חשוב שחברות ישקלו את כל הגורמים ויפעילו שיקול דעת נכון כאשר הן מחליטות על חלוקת רווחים בדרך זו.