ניהול פיננסי משפחתי הוא אחד האתגרים הגדולים בעידן המודרני, במיוחד בארץ, בה יוקר המחיה גובר ומעמיס על משפחות רבות. השאיפה להגיע לאיזון כלכלי ולתכנון נכון של התקציב כדי לשמור על איכות חיים, לדאוג לעתיד, ולחסוך למצבים לא צפויים, היא משותפת לרבים מאיתנו. בין כל השיטות והעצות שמסתובבות בתחום, שיטת 50/30/20 מציעה גישה פשוטה וברורה לחלוקה נבונה של ההכנסה החודשית. במאמר הזה נבין איך היא עובדת, איך אפשר להתאים אותה לצרכים האישיים, ואיך היא יכולה לסייע להקל במעט על הלחצים הכלכליים של היום-יום.

מהי שיטת 50/30/20?

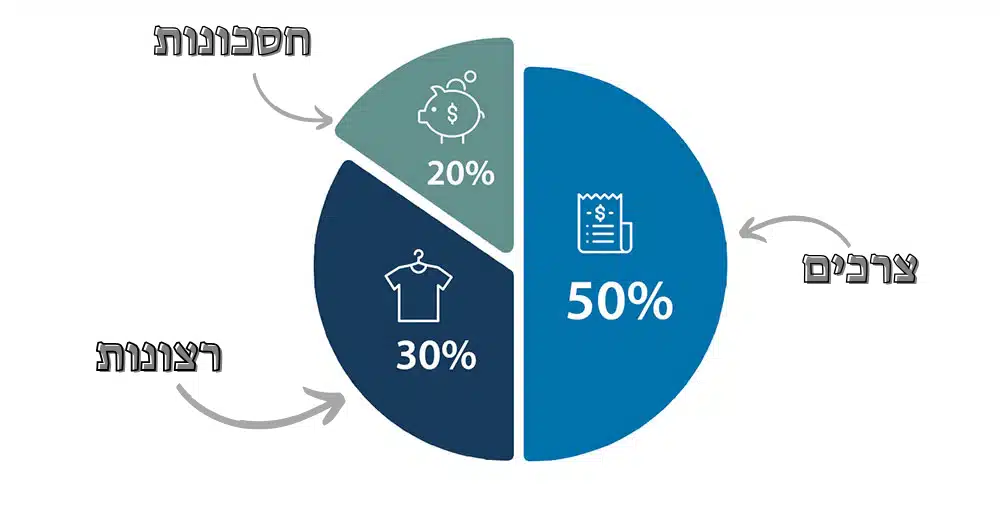

שיטת 50/30/20 היא מודל לחלוקת ההכנסות החודשיות לשלושה חלקים:

- 50% מההכנסות – מיועדים להוצאות חיוניות.

- 30% מההכנסות – מיועדים להוצאות רשות (רצונות).

- 20% מההכנסות – מיועדים לחסכונות ולהשקעות לעתיד.

יתרונות השיטה

- פשטות וקלות הבנה – חלוקה ברורה ומובנת של התקציב.

- איזון בין הוצאות חיוניות לבין רצונות – משפרת את יכולת קבלת ההחלטות הכספיות.

- מגדילה את ההשקעה בעתיד – מאפשרת חיסכון וצבירת הון לאורך זמן.

לצד היתרונות הרבים של שיטת 50/30/20, חשוב להבין גם את מגבלותיה: לדוגמה, חוסר גמישות בהוצאות חיוניות: עבור משפחות בעלות הכנסה נמוכה או כאלה שמתגוררות באזורים עם יוקר מחיה גבוה, הוצאות חיוניות עשויות לחרוג מ-50% מההכנסה. כמו כן, קיים קושי במעקב ומודעות עצמית גבוהה. השיטה דורשת רמה גבוהה של משמעת ומעקב אחר הוצאות חודשיות, מה שיכול להוות אתגר עבור אנשים או משפחות שאינם מורגלים לניהול תקציב מוקפד. במאמר זה ננסה לתת פתרונות גם לחסרונות שקיימים בשיטה.

שלב 1: חישוב ההכנסות החודשיות

כדי להתחיל ביישום השיטה, יש לחשב את ההכנסה נטו החודשית של התא המשפחתי, כלומר ההכנסה נטו לאחר מיסים. יש לכלול את כל מקורות ההכנסה הקיימים – שכר עבודה, קצבאות, השקעות, הכנסות צדדיות ועוד.

דוגמה: אם ההכנסה נטו החודשית היא 10,000 ש”ח, חלקי התקציב יהיו:

- הוצאות חיוניות (50%): 5,000 ש”ח

- הוצאות רשות (30%): 3,000 ש”ח

- חסכונות והשקעות (20%): 2,000 ש”ח

שלב 2: הקצאת תקציב להוצאות חיוניות - 50%

בקטגוריית ההוצאות החיוניות, נכללות כל ההוצאות ההכרחיות והקבועות שהמשפחה חייבת לשלם על מנת להתקיים בצורה בסיסית:

- שכר דירה או משכנתא

- חשבונות חשמל, מים וגז

- מזון ומוצרי יסוד לבית

- בריאות וביטוחים הכרחיים

- תחבורה ציבורית או הוצאות רכב

שלב 3: הקצאת תקציב להוצאות רשות - 30%

הוצאות הרשות הן אותן ההוצאות שאינן הכרחיות למחיה, אך מוסיפות לאיכות החיים. בקטגוריה זו נכללים:

- בידור ופנאי – טיולים, מסעדות, בתי קולנוע.

- רכישות – ביגוד אופנתי, מוצרי אלקטרוניקה.

- חוגים, פעילויות ספורט ופנאי

המטרה בקטגוריה זו היא להעניק לעצמכם ולמשפחה איכות חיים. לעיתים קשה להפריד בין הוצאות רשות להוצאות חיוניות, אך כדאי להיות כנים עם עצמכם ולוודא שהתקציב עומד בתכנון. כמו כן, כל שקל שתוכלו לחסוך כאן יוכל לעבור לחיסכון והשקעות לעתיד.

טיפ: נהלו רישום חודשי של ההוצאות, ובחנו אילו הוצאות אפשר אולי להפחית או להימנע מהן כדי לשמור על המסגרת התקציבית או לצמצם בהוצאות כדי להעביר לחיסכון עתידי.

שלב 4: חיסכון והשקעות לעתיד - 20%

אחד החלקים הקריטיים בתקציב הוא החיסכון לעתיד, ומיועד הן למטרות קצרות-טווח כמו חופשות ורכישות גדולות, והן למטרות ארוכות-טווח כמו פנסיה והשקעות.

אפשרויות חיסכון והשקעה:

- קרן חירום – סכום נגיש למצבי חירום, מכסה הוצאות 3-6 חודשים.

- השקעות בשוק ההון – קופות גמל להשקעה, קרנות נאמנות, או השקעות בבורסה.

- חסכונות לילדים – לחינוך גבוה, חתונה, או התחלה כלכלית עצמאית.

- פנסיה – הפקדות נוספות על הפנסיה הצוברת.

טיפ לחיסכון מוצלח: את ה20% של החיסכון העתידי הקפידו להעביר לקופת החיסכון שבחרתם כבר בתחילת החודש התזרימי ובכך תבטיחו שהכסף הזה יישאר לטובת חיסכון ולא יעבור לתקציבי רשות.

איך לשמור על איזון ועמידה בתקציב

לאחר חלוקת התקציב, חשוב להקפיד על איזון ולוודא שהוצאותיכם נשארות בגבולות כל קטגוריה. הנה כמה דרכים שיעזרו לכם לעקוב אחרי ההוצאות ולהישאר במסגרת:

- עקבו אחרי ההוצאות – השתמשו באפליקציה לניהול תקציב או בגיליון אקסל כדי לעקוב אחר כל קטגוריית הוצאות. אנחנו ממליצים על אפליקציית FamilyBiz בה תוכלו לנהל תזרים חודשי ויעדי הכנסה והוצאה בצורה פשוטה ונוחה.

- בחנו את ההוצאות החודשיות בסוף כל חודש – בדקו אילו קטגוריות חרגו מהתקציב ואילו נשארו בגבול.

- תכננו הוצאות משתנות מראש – אם יש לכם אירועים צפויים כמו חגים, טיולים או קניות מיוחדות, הכניסו אותם לתקציב כדי למנוע חריגה. ב- באפליקציית FamilyBiz תוכלו להגדיר מהן ההוצאות הקבועות שלכם והאפליקציה תחשב לכם בכל רגע נתון כמה כסף נשאר לכם להוציא על הוצאות משתנות.

טיפים לשיפור החיסכון בשיטת 50/30/20

כדי לשמור על איזון תקציבי ולמצוא הזדמנויות לחיסכון, הנה כמה טיפים מעשיים שיעזרו לכם להפיק את המרב מההכנסות שלכם ומשיטת 50/30/20:

בחינה תקופתית של הוצאות קבועות: חפשו ספקים זולים יותר לשירותים חיוניים כמו אינטרנט, ביטוח או תקשורת. לפעמים מעבר לספק אחר או משא ומתן קטן יכולים להביא לחיסכון משמעותי.

השתמשו באוטומציה לחיסכון: קבעו העברות אוטומטיות לחסכון בתחילת כל חודש. כך תוכלו להבטיח שהכסף המיועד לחסכון לא “ייזל” להוצאות אחרות.

קנייה חכמה: רכשו מוצרים רק במבצעים ובמחירים מוזלים כאשר זה אפשרי. תכנון מראש יכול לעזור למנוע רכישות אימפולסיביות ולשמור את ההוצאות במסגרת.

עודדו צריכה אחראית: נהלו שיחות עם בני המשפחה על הבחנה בין צרכים לרצונות, כך שתוכלו לקבל החלטות כלכליות חכמות יותר יחד. חינוך לכלכלה נבונה מתחיל בשיתוף פעולה.

שיטת 50/30/20 מול שיטות אחרות

שיטת 50/30/20 היא לא הדרך היחידה לנהל תקציב. יש גם שיטות אחרות, כמו תקציב לפי קטגוריות או תקציב אפס (Zero-based budgeting). בשיטת תקציב אפס, לדוגמה, כל שקל שאתם מרוויחים צריך לקבל מטרה ברורה בתחילת החודש. הרעיון הוא שלא נשאר “כסף פנוי” – כל הכנסה מיועדת לקטגוריה מוגדרת, בין אם זה הוצאות, חיסכון או השקעות. היתרון כאן הוא שליטה מלאה, שמתאימה במיוחד למי שמעדיף לעקוב אחרי כל הוצאה עד הפרטים הכי קטנים. מצד שני, ניהול כזה דורש זמן והתמדה, כך שלא בטוח שהוא מתאים למי שיש לו לוח זמנים עמוס.

זה בדיוק היתרון של שיטת 50/30/20 – היא פשוטה, נוחה ומאפשרת איזון טוב, במיוחד למשפחות עסוקות שמחפשות שיטה גמישה ויעילה.

איך להתאים את השיטה לצרכים המשתנים

התקציב שלכם עשוי להשתנות בהתאם למצב הכלכלי, לשינוי בשכר, או לגידול בהוצאות עקב הרחבת המשפחה. אחת הדרכים לשמור על הצלחה בשיטת 50/30/20 היא להתאים את החלוקה לפי מצבכם הכלכלי העדכני:

- בחנו את ההכנסות מחדש כל 6 חודשים – שינויים בהכנסה מצריכים התאמה של כל קטגוריה.

- הגמישו את ההוצאות הרשות בהתאם לצורך – בתקופות פחות יציבות, צמצום בהוצאות הרשות יכול לשמור על האיזון.

- עדכנו את תכניות החיסכון והשקעות בהתאם ליעדים חדשים – ודאו שהחיסכון עובד למען מטרות עתידיות חשובות.

סיכום

שיטת 50/30/20 מציעה לכל משפחה מסגרת קלה להבנה וליישום שמאפשרת לשמור על איזון כלכלי לאורך זמן, תוך כדי שמירה על איכות חיים והבטחת חיסכון לעתיד. היא מעניקה שליטה בתקציב, מפחיתה מתחים כלכליים, ומבטיחה עתיד בטוח יותר.

עם התחלה נכונה ועקביות, תוכלו להגיע ליציבות כלכלית ולתחושת ביטחון כלכלי. כדי להתחיל לנהל את התקציב בצורה פשוטה ונוחה אנחנו ממליצים להוריד את אפליקציית FamilyBiz ולהתחיל ליישם את השיטה.

כפיר אהרון הוא משקיע, יזם ומייסד קהילת ‘ינשוף פיננסי’ המונה מעל 10,000 חברים. מתמחה באסטרטגיית השקעות ערך ובניית תיקים לטווח ארוך, ומשמש ככותב בפלטפורמת הניתוח הבינלאומית Snowball Analytics. לפרופיל המאומת >>